生命保険、医療保険などの保険料にインフレの波は及んでいないが、加入内容の見直しによる節約効果は大きい。家計改善の基本は収入の適切な配分、つまり支出の最適化だ。無駄な支出を省くと同時に支出状況を把握し、使途不明金を撲滅したい。ファイナンシャルプランナーの平野雅章さんと消費経済ジャーナリストの松崎のり子さんに聞くインフレに負けない家計術。3��回目は「保険料」と「家計管理術」の節約技を紹介する。

【関連記事】

スゴ技16 月1万円以上の掛け捨て保険は見直し

「貯蓄型を除いて月1万円以上の保険料を払っていたら、掛け過ぎだと考えて見直しを」と語るのは平野さん。生命保険やがん保険、医療保険など、掛け捨て型の保険に払う保険料は、夫婦で月1万円程度までが一つの目安だ。安くて無駄のない商品を選べば、その程度で十分だという。平野さんが考える「40歳夫婦のモデル保険加入プランの目安」は表の通りだ。

「子供がいるなら生命保険は必須だが、成長とともに保障額は減らしていいので、保障額が一定の定期保険ではなく、保障総額が逓減する収入保障保険を活用する。病気やケガで障害や介護状態になった場合に保険金が下りる就業不能系の保障を付けても、夫婦で9767円に収まる」(平野さん)

スゴ技17 がん保険は治療給付型が安い

がん保険は診断されると保険金が下りる「診断給付型」と、治療ごとに下りる「治療給付型」がある。

平野さんが選んだのは、比較的保険料が安い治療給付型だ。抗がん剤・ホルモン剤によるがん治療は、長期間になることも少なくなく、治療期間は収入減も生じやすいためだという。

「診断一時金はあってもいいが、治療が長引くと不足する可能性もある。保険は損失額に応じて補填されるのが合理的。治療した月数で保険金が下りる治療給付型の方が保険料も安く、仕組みとしても理にかなっている」(平野さん)

スゴ技18 民間医療保険は100万円の貯蓄で不要に

ある程度の資産があるなら、医療保険も見直そう。

「年収370万~770万円なら、健康保険の高額療養費制度を使えば医療費の自己負担は月9万円程度。負担の多い月が4カ月�以上になると月4.4万円ほどに下がる。家族1人当たり100万円の貯蓄があるなら1年半は医療費を賄える」(平野さん)

さらに、勤務先の健康保険に「付加給付」があれば、自己負担は月2万~3万円程度で済むこともある。制度の有無と自己負担額を確認しよう。

スゴ技19 生命保険、4年以上前に入っていたら見直す

2018年、保険会社が保険料の算定に使う「標準生命表」が改正され、生命保険料は全般に安くなっている。「その後、掛け捨て型生命保険は価格競争が始まり、さらに保険料は下がっている。4年以上前に加入した生命保険なら、見直しで保険料が安くなる可能性もある」(平野さん)

スゴ技20 ドル建て保険は保障額を減らして継続

貯蓄性に魅力を感じて選ぶ人も多いドル建て保険は、円安が進むと月の保険料が高くなってしまう。

「低解約返戻金型の場合、保険料払込期間中に解約すると大幅に元本割れする。保険料の支払いが苦しいなら、保険金額を減らして続けた方が賢明。低解約返戻金型でなければ、払い済み保険にし、以降の支払いをなくす方法もある」(平野さん)

スゴ技21 低解約返戻金型保険はiDeCoに切り替え

「低解約返戻金型でも契約後3年程度の解約であれば、損失額も大きくない。貯蓄が目的なら保険をやめてiDeCo(個人型確定拠出年金)に切り替える道もある」(平野さん)

iDeCoは掛け金が全額所得控除となり、毎年の所得税と住民税が軽減される。

「保険を解約して元本割れしても、iDeCoの税制優遇の方で損失分を取り戻せる可能性がある。貯蓄が目的ならば死亡保障は必要ないので、検討の余地はある」(平野さん)

スゴ技22 電子マネーのオートチャージは切る

電子マネーやスマホ決済のオートチャージは便利だが、使い過ぎても気付きにくい。

「明細にはチャージの合計額しか記載されないので、何を買ったかも思い出せず、家計のブラックボックスになってしまう可能性もある。オートチャージは解除して、その都度か、使っていい予算だけをチャージするようにしたい」(松崎さん)

スゴ技23 使っていない有料サービスを整理

銀行の引き落としやクレジットカード払い、電話料金との合算払いなど、毎月自動で支払っている「見えない支出」は、無駄であってもそれと気付きにくい。

「一度、明細を集め、毎月引き落とされている費目を書き出してみる。少額のサブスクリプション(定額課金)も含めた棚卸しで、使っていないのに課金が続いている契約が見つかったり、同じコンテンツが見られる動画配信サービスに、家族がそれぞれ加入していることが判明したりするケースも��ある。家族で同時に見直すことが大切」(松崎さん)

スゴ技24 キャッシュレス決済を整理する

クレジットカード、スマホ決済、電子マネーなどのキャッシュレス決済も見直したい。持っている数を減らせば、「見えない支出」の無駄も減らせる。

「見過ごしがちなのが、使わなくなったクレジットカード。もし年会費がかかっていれば、知らない間に延々と会費の支出が続く。即解約すべきだ」(松崎さん)

クレジット機能付きの銀行キャッシュカードも年会費がかかるものが意外と多い。財布に入れっぱなしで存在自体を忘れているようなカードがないか、確認しよう。

スゴ技25 趣味のお金は年間予算を立てる

アイドルや俳優、アニメのキャラクターなどを夢中で応援している人の中には、財布のひもが緩んでいる人が多い。だが趣味への支出を自制するのは難しい。

「楽しみに使うお金は必要だが、かけ過ぎはただの浪費。年間予算を組むなどして、家計の弱点にならないようにしたい」(松崎さん)

スゴ技26 何に使っているのか、支出の中身を把握する

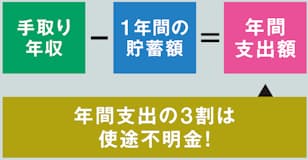

平野さんは、「お金を使う人ほど支出を把握しておらず、無駄遣いはしていないと思っている」という。

支出を把握��していないなら、まずは3カ月間、費目別の支出額を家計簿アプリなどで把握しよう。

「家計管理で重要なのは収入の適切な配分、つまり支出の最適化だ。そのために支出の把握は必須だが、いきなり全部を把握するのは難しい。今月は食費など、1つずつ取り組むと支出に対する理解も深まり、家計を強化できる」(平野さん)

使途不明金の多さを自覚すべし!

(ライター 大上ミカ)

[日経マネー2022年7月号の記事を再構成]

からの記事と詳細 ( 1万円以上の保険は見直す 家計簿アプリで支出把握を - 日本経済新聞 )

https://ift.tt/w8tOhJj

No comments:

Post a Comment